图片来源于网络,如有侵权,请联系删除

作为香港传奇富豪,李嘉诚资本版图的变化总能引发大量关注。

日前,香港联交所官网披露,李嘉诚及李泽钜10月中下旬两次减持邮储银行(1658.HK)H股,减持股数合计约1.01亿股,以减持平均价计算,上述两笔减持总金额约4.75亿元。

图片来源于网络,如有侵权,请联系删除

证券之星注意到,早在两年前,李嘉诚及李泽钜曾于2022年9月首次披露售出5万股;后于2023年5月,李嘉诚二人再次售出2249万股,每股作价5.43港元,涉资1.22亿港元。最新一次减持后,二人持有邮储银行H股约15.81亿股,持股比例由9.03%下降至7.96%。

与此同时,邮储银行上半年经营成果也并不理想,营收、净利润出现多年来首次双降的情况,不良率较上年末也有所提升。

香港“首富”持续减持邮储银行H股

今年下半年以来,邮储银行H股股价上扬的同时,背后股东李嘉诚等则加大了对邮储银行的减持力度。

证券之星注意到,李嘉诚于本月内累计减持邮储银行H股1.01亿股,累计套现约4.75亿港元(约合4.34亿元人民币)。此次也是邮储银行H股上市以来,李嘉诚第三次批量卖出。

具体来看,10月18日,港交所披露资料显示,李嘉诚及李泽钜父子日前两次减持邮储银行H股,其中10月14日减持7851.7万股,10月17日继续减持约2280.1万股。换言之,在短短4个交易日,李嘉诚已减持邮储银行1.01亿股,持股比例也进一步下降。

事实上,这并非李嘉诚首次减持邮储银行H股,自该行赴港上市以来,李嘉诚及李泽钜曾于2022年9月29日首次披露售出5万股,每股作价4.71港元,减持23.55万港元;2023年5月11日,李嘉诚及李泽钜再次出手,售出2249万股,每股作价5.43港元,涉资1.22亿港元。

彼时,针对此次减持,邮储银行曾在上证e互动回应称,基金会与邮储银行一直保持着良好的关系,对邮储银行的经营发展并无意见。

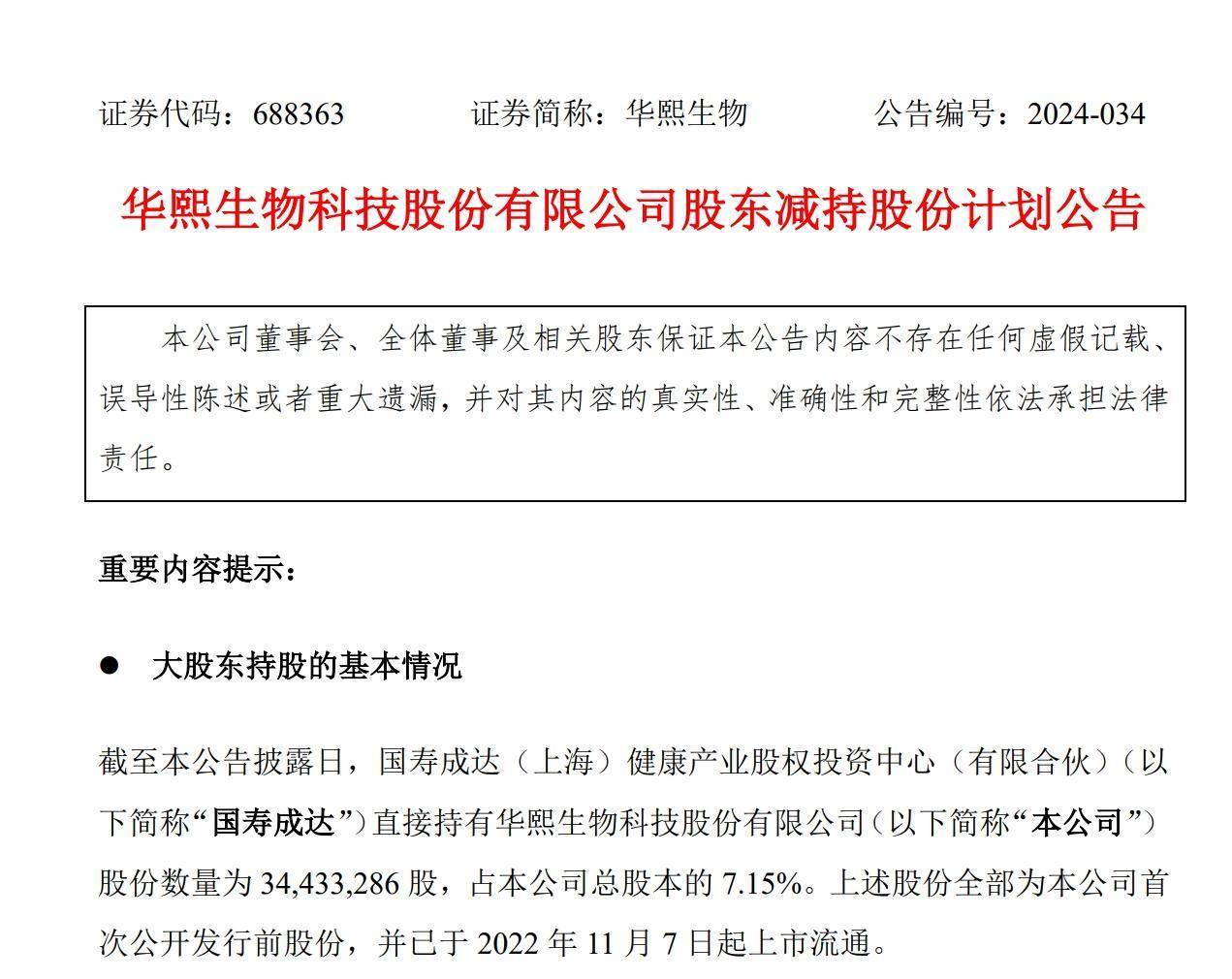

值得一提的是,邮储银行2024年半年报显示,李嘉诚及李泽钜等通过李嘉诚基金会等机构合计持有邮储银行H股约19.71亿股股份。持股比例占邮储银行全部已发行股份的1.99%,为邮储银行第五大股东。

随后,在7月1日至10月13日期间,李嘉诚减持了邮储银行约1.78亿股股份。若按期间70个交易日的成交均价4.536港元/股计算,李嘉诚父子或套现超8亿港元。

算上本次4亿多的套现金额,李嘉诚今年已经套现邮储银行超过12亿港元。

上半年业绩双降,关注类贷款金额超700亿

公开资料显示,邮储银行于2012年1月整体改制为股份有限公司,继2016年9月登陆港交所后,该行于2019年12月在上交所挂牌上市。

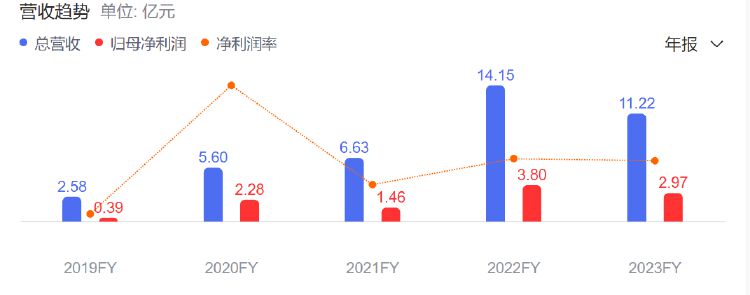

证券之星注意到,从时间线上来看,自邮储银行半年报发布以来,“首富”的减持频率明显加快,实际上邮储银行上半年业绩表现的确不佳。

今年上半年,邮储银行营业收入1767.89亿元,同比下降0.11%;利息净收入1428.76亿元,同比增长1.83%;资产总额16.41万亿元,较上年末增长4.37%;不良贷款率为0.84%,较上年末提高0.01个百分点。

其中,邮储银行上半年实现归母净利润488.15亿元,同比下降1.51%。而在去年同期,该行实现净利润495.6亿元,同比增长5.20%,更早之前的2022年上半年,该行的净利润增速还达到了14.88%,盈利能力明显承压。

在资产质量方面,截至上半年末,公司不良率0.84%,较年初上升0.01个百分点,其中关注类贷款占比0.81%,环比上升10bp;逾期率1.06%,较年初上升15bp;逾期90天以上占比不良78.95%,较年初上升7.5个点;拨备覆盖率325.61%,环比下降1.26个百分点。

在贷款五级分类情况中可以看到,虽然不良率仅上升0.01个百分点,但是不良贷款余额从674.60亿元增至721.79亿元,增加了超过45亿元。

尤其需要注意的是,截至上半年末,邮储银行关注类贷款占比从年初的0.68%突增至0.81%,余额从549.52亿元涨至703.66亿元,净增加额超过150亿元。

值得一提的是,李嘉诚本人的投资风格具有充分的前瞻性,并对风险的评估极为重视,他曾经表示,“中国人有句做生意的话:未买先想卖,你还没有买进来,你就先想怎么卖出去,你应该先想失败会怎么样。因为成功的效果是100%或50%之差别根本不是太重要,但是如果一小漏洞不及早修补,可能带给企业极大损害。”

“一家公司也是,一个机构只要有一个弱点,就可能失败。了解细节,经常能在事前防御危机的发生。”李嘉诚对于风险的重视可见一斑。

从 “首富” 加快减持频率来看,邮储银行似乎已失去部分投资者信心。而对比李嘉诚极为重视风险评估的前瞻性投资风格,邮储银行目前资产质量有所波动,在风险管控方面或许存在部分漏洞,若不及时修补,未来恐给自身带来更为严重的损害。(本文首发证券之星,作者|赵子祥)